השקל שומר הבוקר על יציבות מול הדולר ומול האירו, לאחר היחלשות קלה ביומיים האחרונים מול הדולר.

בשבוע האחרון השקל נסחר במגמת התחזקות משמעותית מול רוב מטבעות עשר הכלכלות הגדולות, בעיקר מול האירו והדולר האוסטרלי.

הביקושים לשקל הגיעו מצד מקומיים וזרים כאחד. עם זאת, שער 3.20 לדולר מסתמן כרמת תמיכה משמעותית, שנבחנה מספר פעמים בשלושת ימי המסחר האחרונים של השבוע האחרון, אך לא נשברה באופן משמעותי.

במהלך חודש ספטמבר יתקיימו מעט ימי מסחר מלאים בישראל. כמו כן, בכל ימות החג, שוק המט"ח יהיה פתוח בעולם אך סגור בישראל, באופן שעשוי להעצים תנודתיות בשער החליפין של השקל. אנו ממליצים לחברות המתכננות להמיר מט"ח לקראת סוף הרבעון הקרוב לבצע זאת מבעוד מועד, ולא להמתין עד לסוף החודש.

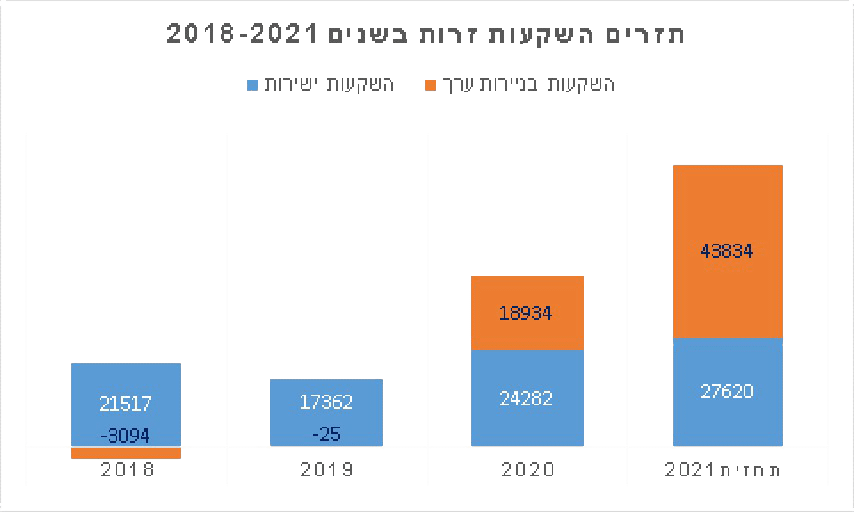

מבחינה מאקרו כלכלית, השקל מתחזק עקב כוחות בסיסיים התומכים בכך, בין היתר עודף בחשבון השוטף של מאזן התשלומים ותזרים חיובי של השקעות זרות לטובת השקעות ישירות והשקעות בשוק ההון, המוזרם לישראל בקצב חסר תקדים (ראו גרף מצורף).

על פי נתוני אומדן שבנק ישראל פרסם אתמול, במהלך הרביע השני, הגופים המוסדיים (קרנות פנסיה, קופ"ג וחברות ביטוח) מכרו מט"ח נטו בהיקף של כ-11.1 מיליארד דולר; ותושבי חוץ מכרו מט"ח נטו בהיקף של כ-5.8 מיליארד דולרים. מנגד, המגזר העסקי חזר לרכוש מט"ח נטו בהיקף של כ-3.5 מיליארד דולר, לאחר מכירות נטו ברביע הקודם.

נתונים אלה מוכיחים כי היצע המט"ח בישראל גבוה משמעותית מהביקוש, ובסביבה כזו התחזקות השקל היא תוצאה ברורה. מאידך, אחת הסיבות לכך שהשקל שמר על יציבות במהלך הרבעון השני למרות עודף ההיצע, היא שבנק ישראל רכש בתקופה זו מט"ח בהיקף חסר תקדים של כ -11.5 מיליארד דולר.

עם זאת, בחודשיים האחרונים נראה כי בנק ישראל הפחית את מידת מעורבותו בשוק, ורוכש מט"ח בסכומים נמוכים יחסית למחצית הראשונה של השנה. בהתאם לכך, לא מן הנמנע כי חלק מהתחזקותו של השקל בחודש האחרון מיוחסת לירידת המדרגה במעורבות בנק ישראל.

בנק ישראל עוקב אחר התפתחות שער החליפין של השקל בראי התנאים הבסיסיים של המשק הישראלי ותנאים אלו תומכים בצורה מובהקת בהתחזקות השקל. לכן, אך טבעי שבנק ישראל יאפשר התחזקות מסוימת נוספת בשערו של השקל כמתבקש מהתנאים הבסיסיים. ההתערבות עשויה להיות מוכוונת לצמצום עוצמת התיסוף ובקרה שלו, אך לא לבלימה טוטאלית של הכוחות הללו עד כדי תמיכה בתוצאה שונה ממה שהכוחות הבסיסיים מכתיבים.

לכן, להערכתנו, בנק ישראל יצמצם את מעורבותו בשווקים, כך שלקראת סוף השנה, ההתערבות בשוק המט"ח תופחת יחסית למה שנרשם במחצית הראשונה של 2021 ותהיה דומה יותר להיקף הרכישות שאפיינה את מדיניות בנק ישראל טרום תקופת הקורונה.

בסביבה כזו, השקל צפוי להתחזק מול הדולר והסל בקצב מהיר יחסית והסיכויים להעלאת ריבית בשנים הקרובות, שהיו נמוכים מלכתחילה, פוחתים. להערכתנו, שער החליפין הממוצע של השקל ביחס לדולר עד סוף שנת 2022 צפוי להיות בטווח של 3.15-3.25 שקלים לדולר.

גורם סיכון משמעותי שעשוי להפוך את המגמה לפרק זמן קצר ולגרור היחלשות השקל הוא מימוש משמעותי בשווקי המניות הגלובליים, ובעיקר בארה"ב. עם זאת, עקב רמות הנזילות הגבוהות בדולר כיום, הסיכוי למימוש מהיר בשיעור דו ספרתי, שיפעיל טריגר שכזה, נמוך מבעבר.

—

קובי לוי הוא ראש דסק אסטרטגיית שווקים בלאומי שוקי הון